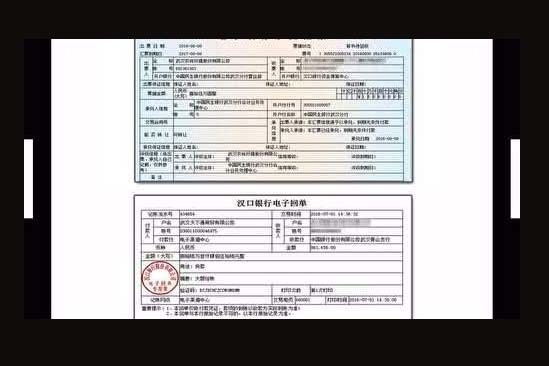

银行承兑汇票的票面,包含了出票日期、金额、出票人名称账号、收款人名称账号等多种信息,银承汇票票面上的这些事项哪些可以更改?更改之后还有效吗?这是我们关心的!

票据金额的更改,会使有关的票据债权人应得的货币金额的数量发生变动;

票据日期的更改,会影响票据债权人按时收取应得的款项;

收款人名称的更改,会使得原来的票据债权人丧失应收取的全部票据金额。

贴现利率一般要比贷款利率低得多,而且贴现的办理手续比贷款简单,汇票也具有较高的流通性,银行也比较愿意办理贴现业务。一般情况下,贴现利息的大小由汇票的票面金额、剩余天数和利率三者共同决定,其计算方法分两种情况:

1、不带息票据贴现:贴现利息=票据面值×贴现率×贴现期;

2、带息票据的贴现:贴现利息=票据到期值×贴现率×贴现天数/360,贴现天数=贴现日到票据到期日实际天数。

银行承兑汇票在交易过程中发挥了和货币资金一样的支付功能,其在企业经营过程中代替货币资金参与了现金流是不争的事实,但现行准则规定将银行承兑汇票排除在现金流量表范畴之外,只有在银行承兑汇票和货币资金发生转换的时候才将其纳入现金流量表,导致无法及时地反映企业经营状况和偿债能力。

基于收付实现制编制的现金流量表和基于权责发生制编制的利润表本来就存在延迟性差异,由于银行承兑汇票参与交易再额外增加延迟性差异,将会使现金流量表和利润表之间的关联性更加弱化,而一旦企业收到银行承兑汇票或用银行承兑汇票支付款项节奏不均衡,或者企业集中兑付、解付银行承兑汇票而导致期间变动较大时,现金流量表中“与经营活动相关的现金流入(出)量”将与主营业务收入(成本)严重偏离,甚至会出现相互背离的情形。